图片来源于摄图网

物流地产是近两年非常火爆的领域,各个巨头纷纷进入该领域。这背后,是看中我国巨大的仓储需求。数据显示,自2012年以来,我国电商市场交易规模一直保持高速增长,到2016年达到51556亿元,同比增长33.0%,2011-2016年年复合增长率高达45.8%。

什么是物流地产?

物流地产不等于仓储厂房,因为物流地产的核心竞争力在于其提供的服务。现代物流地产的范畴包括物流园区、物流仓库、配送中心、分拨中心等物流业务的不动产载体。同传统的物流地产相比,它更强调管理的现代化、规模效应和协同效应。

物流地产投资回报率高涨

物流地产有着统一的建设标准属于标准化产品、流动性较好、收益稳定,而且得益于整个行业的快速增长,投资回报率水平十分可观。在过去5年,按同样本比较,上海优质物流仓储市场的租金年复合增长率达5.8%,远高于住宅投资2%左右的租金回报水平。与此同时,整个一线城市的物流地产投资净回报率在7%以上,远高于商业地产和住宅地产在2%-4%的投资回报率。

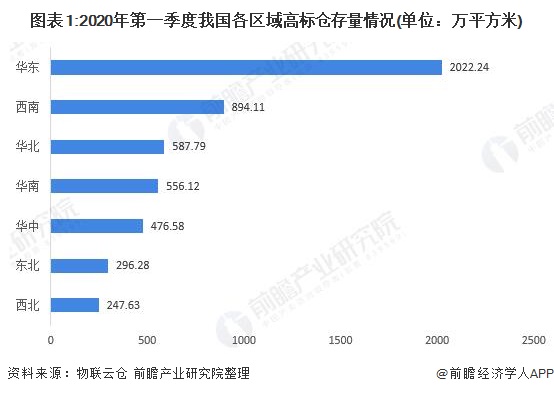

高标仓存量区域集中度较高,华东地区存量居首

仓储相关建设为当前我国物流地产重点发展方向之一,按照仓储的水平高低,可将仓储划分为高标仓和传统仓。其中高标仓在结构空间、配套设施等方面均具有较高标准,其建设情况一定程度上反映了区域物流地产的发展状态。

现阶段,我国不同区域高标仓建设存在较大差异。根据物联云仓数据,截止2020年第一季度我国高压仓存量总计为5080.75万平方米,其中2022.24万平方米集中在华东地区,占比高达39.8%,其余地区高标仓存量均不足1000万平方米,体现我国高标仓建设较高区域集中度。

此外,在新增仓源方面,我国华东地区同样优势明显。2020年第一季度,华东地区新增高标仓面积73.35万平方米,完成全国最高增量,排名第二的西南地区在2020年一季度也仅完成18.29万平方米的高标仓增量,较东北地区相差55.06万平方米。此外,我国西北、华中、东北与华北地区在2020年一季度新增仓源均为零。

高标仓区域租金存在差异,华北地区价格最高

租金方面,2020年第一季度我国高标仓平均租金31.47元/平方米·月,较2019年第四季度环比上升0.06%,变化幅度较小。其中得益于北京与天津两城市居高不下的物流仓储需求,华北地区高标仓平均租金相对较高。2020年第一季度,华北地区以39.33元/平方米·月的租金价格排名全国第一。而我国高标仓存量最高的华东地区由于核心城市上海较为稳定的物流需求以及江浙地区供大于求的仓储现状,其高标仓租金较华北地区略低,约为34.11元/平方米·月。

高标仓空置率整体下降,区域变化差异明显

2020年第一季度,受新型冠状病毒影响,部分企业停工停产,物流周转速度减缓,仓储需求提升,我国高标仓空置率较2019年第四季度环比下降4.06%,为15.44%。其中,由于广东省仓库需求的大幅增长(主要原因为疫情导致部分商品无法按时发货,电商类仓储需求增加),华南地区实现最大高标仓空置率降幅,由2019年第四季度21.87%降至6.19%,共计下降15.68个百分点。

中国物流地产拥有收益稳定,发展前景广阔的优点,不断吸引大型企业跨行进入。物流地产业务也有利此类企业核心业务的发展,例如电商企业通过发展物流地产能够进一步巩固其电商业务的竞争优势。房地产企业通过进军物流地产领域,能够在传统房地产市场利润下降的情况下,开辟新的营收渠道。但大型企业在进军物流地产领域时,需要慎重选择投资区域。一线城市作为物流地产企业优先布局的地区,经过多年发展,如今市场早已饱和,物流地产行业未来的投资机会将会出现在物流地产需求尚未完全得到满足的中小城市中。

分享到: